2022.01.20

司法書士の岡部です。

今日は相続人の一部に海外在住者(日本国籍)がいる場合の登記手続です。

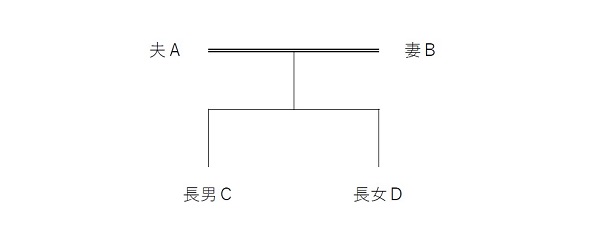

【家族構成】

夫Aが死亡し、妻B、長男C、長女Dが相続人となりました。

長女Dはアメリカ人と結婚し、現在はアメリカに居住しています。

夫Aの遺産は自宅の土地と建物の他、預貯金でした。

夫A名義の自宅には現在妻Bと長男Cが居住しています。

法定相続分は妻Bが2分の1、長男Cと長女Dは各4分の1です。

この場合、アメリカ在住の長女Dも不動産を4分の1相続するため、現地の日本国大使館(領事館)にて在留証明書を取得する必要があります。

この「在留証明書」は「住民票」に代わるもので、海外在住の日本人の現地における住所を証明するものです。

海外在住である長女Dは、実際に住んでいない実家を相続するよりも、その分預貯金を相続することを希望しました。

その結果不動産を妻Bと長男Cが相続し、預貯金を長女Dが相続することになりました。

長女Dは実家の不動産価値が高いため、その一部でも相続することを希望しました。

その結果不動産を法定相続分とは異なる持分で、妻B、長男C、長女Dが相続することになりました。

上記の設例(1)(2)では、何か領事館における手続が変わるのでしょうか。

結論を申し上げると(1)は在留証明書が不要ですが、(2)は在留証明書が必要となる他は、領事館における手続に違いはありません。(厳密に言うと登記だけを見れば(2)では署名証明書を取得する必要はありませんが今回は割愛します。)

(1)(2)ともに、遺産分割協議書に押す実印の代わりに、長女Dは現地の日本国領事館において、署名証明書を取得する必要があります。

基本的には遺産分割協議書を領事館に持参し、領事の面前で署名の上、署名証明書を合綴(がってつ)してもらいます。

海外在住の相続人がいても、日本国籍を有していれば適用される法律は日本国法が適用されるため、領事館における手続が必要となる他はそこまで大きく変わることはありません。

今回は登記手続だけに注目して設例を設定しましたが、実際には相続税の小規模宅地等の特例(租税特別措置法69条の4)や配偶者の税額軽減(相続税法19条の2)も考慮して遺産分割協議を行う必要があります。

司法書士法人プレッジでは、提携税理士と連携して手続可能です。

税金面にも留意した相続については、渋谷・横浜で相続や不動産登記の実績豊富な司法書士法人プレッジまでご相談ください。